E aí, pessoal! Prontos para embarcar na viagem maluca das notícias de cripto? No nosso canal do Telegram, vamos explorar o mundo das criptomoedas com leveza e bom humor. É como um papo de bar sobre Bitcoin, só que sem a ressaca no dia seguinte! 😄 Junte-se a nós agora e vamos desvendar esse universo juntos! 💸🚀

☞ Junte-se ao Telegram

Como pesquisador com formação em finanças e experiência acompanhando de perto o mercado de criptomoedas, acredito que o ceticismo de Peter Schiff em relação à consolidação pós-halving do Bitcoin e à demanda por ETFs BTC à vista é equivocado. Embora seja verdade que o Bitcoin tenha sido negociado lateralmente durante mais de três meses, e os investidores em ETF à vista não tenham visto ganhos significativos durante este período, o contexto do recente crescimento do mercado e da procura institucional é crucial para compreender o estado actual das coisas.

Como analista financeiro, observei que a consolidação do Bitcoin após o halving despertou o ceticismo do conhecido crítico de criptomoedas Peter Schiff.

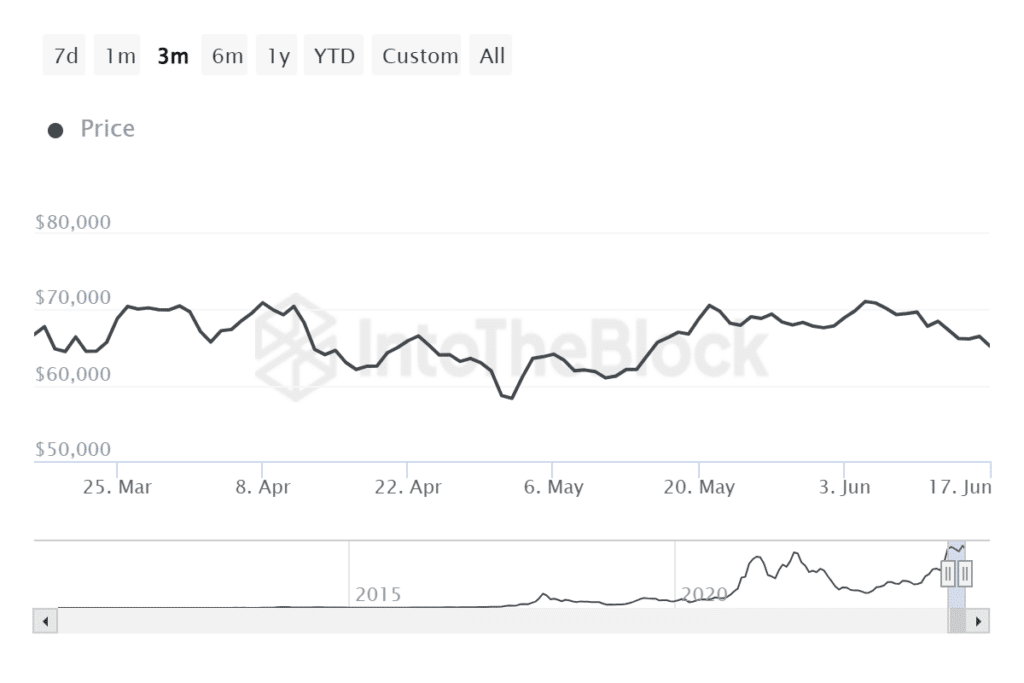

Especialista em criptomoedas, Peter Schiff, expressou seu ceticismo em relação à demanda por um ETF Bitcoin à vista, prevendo que os fatores determinantes por trás dele poderão em breve perder seu apelo. Contrariando as expectativas otimistas e as tendências do mercado até agora, Schiff destacou que o Bitcoin (BTC) está estagnado há mais de três meses, com retornos apenas insignificantes para os investidores em ETFs de Bitcoin à vista. Apesar de um crescimento de 55% no valor do BTC no acumulado do ano, seu desempenho estável e os escassos ganhos para os investidores em ETF lançam dúvidas sobre o apelo de longo prazo de tais veículos de investimento.

Os fundos negociados em bolsa (ETFs) acompanham o valor do Bitcoin (BTC) no mercado. Essencialmente, estes veículos de investimento refletem os movimentos de preços do Bitcoin, permitindo aos investidores obter lucros potenciais com qualquer aumento no seu valor.

Como pesquisador que estuda os padrões de preços do Bitcoin, reconheço a observação de Schiff sobre seus movimentos laterais. No entanto, é crucial notar que esta observação pode estar incompleta sem considerar a evolução recente do mercado. Por exemplo, desde que a Comissão de Valores Mobiliários dos EUA (SEC) aprovou ETFs de Bitcoin à vista, a criptomoeda sofreu um aumento significativo de quase 70%. Assim, a ação lateral dos preços poderia ser uma pausa temporária dentro de uma tendência de alta, em vez de uma tendência persistente.

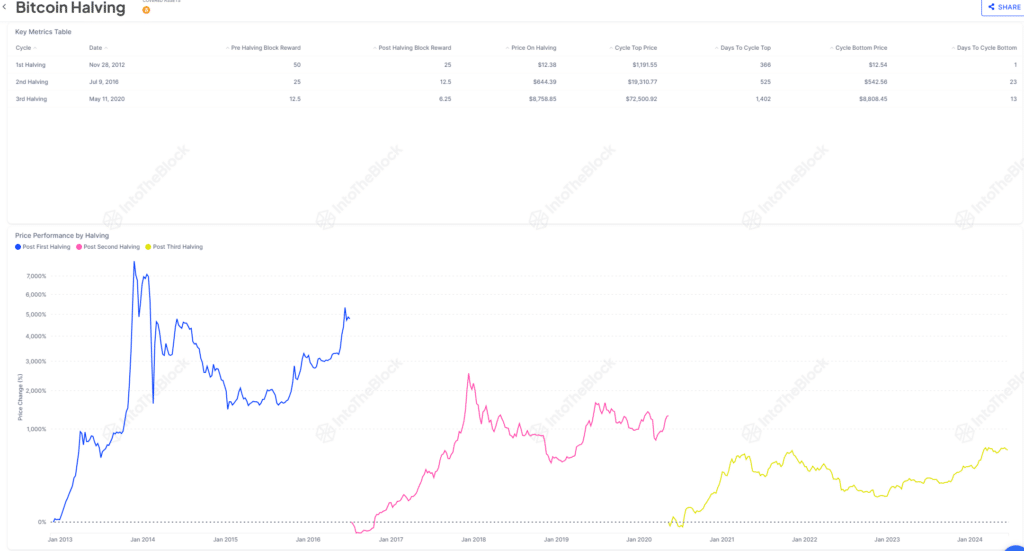

Em termos mais simples, o atual período prolongado de estabilidade de preços do Bitcoin após um evento de redução pela metade não é sem precedentes. A moeda digital entrou numa fase de rápido crescimento após pelo menos as duas ocorrências anteriores.

Crescente demanda institucional de Bitcoin

Os ETFs de Bitcoin da BlackRock e da Fidelity, que se concentram na compra e manutenção de Bitcoins à vista, tiveram lançamentos excepcionais em Wall Street nos últimos 30 anos. Num curto período, estes fundos atraíram mais de 10 mil milhões de dólares em ativos sob gestão (AUM) de investidores. No entanto, mesmo com uma demanda tão massiva, Peter Schiff questionou o cenário altista do Bitcoin e sua tendência de preços. Ele se perguntou: “Quem tem vendido esses Bitcoins para investidores em ETFs e quais poderiam ser suas motivações?”

Durante este período, Eric Balchunas, especialista da Bloomberg em Exchange-Traded Funds (ETFs), discutiu frequentemente a mudança de investimentos de ETFs futuros de Bitcoin para fundos spot de Bitcoin. Além disso, devido ao impacto do halving na dinâmica da mineração, alguns mineradores de criptomoedas venderam seus Bitcoins para reforçar suas reservas de caixa.

Já repeti isso antes e direi mais uma vez: a origem da chamada está dentro de nossa própria casa, Holmes, não relacionada a ETFs. Ao contrário do recente frenesi de compras, essa queda de preço pode ser atribuída à venda dos detentores de Bitcoin ou àqueles que usam alavancagem excessiva. Vez após vez, o fluxo de fundos para ETFs resulta em…

— Eric Balchunas (@EricBalchunas) 6 de junho de 2024

Os Bitcoins mantidos em exchanges centralizadas atingiram um mínimo de quatro anos com base em dados da rede. Isto indica que os investidores não estão a desfazer-se dos seus activos, mas sim a agarrá-los firmemente, uma prática muitas vezes referida como “hodling” no sector das criptomoedas.

Como investidor em criptografia, posso entender como é frustrante esperar pela ação do preço de nossos ativos preferenciais. A observação de Schiff sobre o cansaço dos potenciais compradores de ETF e a liquidação de ações devido à consolidação prolongada é válida, mas deixe-me partilhar uma perspetiva alternativa.

Como pesquisador que estuda tendências de investimento, observei que entidades como o Wisconsin Investment Board alocaram somas substanciais, aproximadamente centenas de milhões de dólares, em Bitcoin Spot Exchange-Traded Funds (ETFs). Esta estratégia de investimento sugere uma perspectiva de longo prazo sobre o valor do Bitcoin, dado o seu crescimento consistente ao longo dos anos.

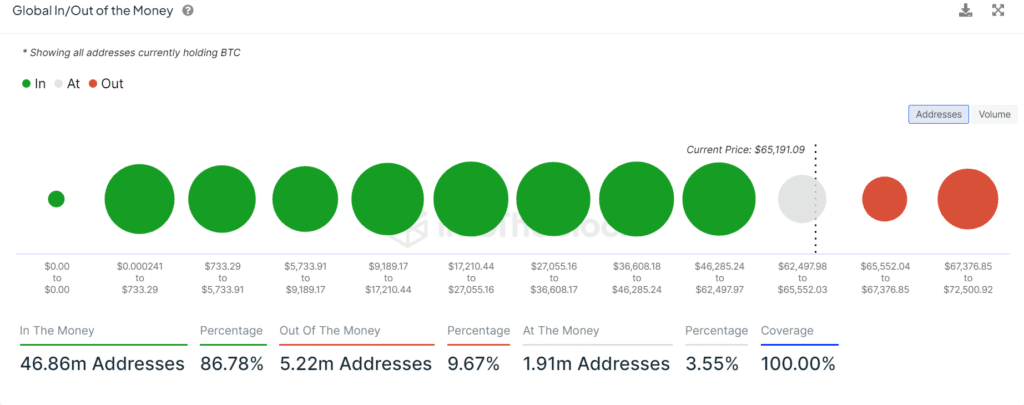

No ano passado, o Bitcoin experimentou um aumento notável, aumentando mais de 145%. Em contraste, o índice S&P 500 rendeu retornos de aproximadamente 85% durante os últimos cinco anos. Esta disparidade fortalece o argumento a favor do investimento em Bitcoin como a criptomoeda líder em capitalização de mercado. Além disso, dados do IntoTheBlock revelam que mais de 80% dos compradores de Bitcoin obtiveram lucros atualmente.

Especialistas como Balchunas expressaram a opinião de que as grandes instituições ainda não fizeram uma entrada significativa no mercado de ETF Bitcoin. No entanto, com um valor de mercado que ultrapassa os 40 mil milhões de dólares e continua a expandir-se, a adoção das criptomoedas está a ganhar impulso a um ritmo sem precedentes. Os analistas projetam que o mercado global de ETF quase triplicará de tamanho, atingindo impressionantes 35 biliões de dólares até 2035. Dado este contexto, o argumento otimista para o crescimento do Bitcoin é mais convincente do que nunca.

O fato de o Bitcoin ter se tornado um tópico nesses programas de televisão convencionais é uma prova da maior acessibilidade e da ampla cobertura dos Exchange Traded Funds (ETFs) relacionados ao Bitcoin, que só estão disponíveis há pouco tempo – aproximadamente meio ano. ano.

— Eric Balchunas (@EricBalchunas) 3 de junho de 2024

2024-06-17 20:59