Com base nos dados do estudo da Checkout.com, mais de 15.000 empresas aceitaram globalmente pagamentos Bitcoin até o ano de 2023. Com a tendência crescente de as empresas adotarem criptomoedas, vários governos e agências fiscais tornaram-se cada vez mais conscientes. Atualmente, a maioria das nações exige a declaração de receitas criptográficas e o pagamento de impostos sobre elas.

⚡️ CRISE À VISTA: Dólar ameaça derrubar o Real! VEJA O ALERTA!

Ler Análise Urgente!Apesar da complexidade e da perplexidade que os impostos sobre criptomoedas apresentam para alguns, neste artigo esclareceremos os fundamentos. Abordaremos os fundamentos dos impostos criptográficos e o que você deve estar ciente quando se trata de apresentá-los.

Principais conclusões

- A maioria dos países trata as criptomoedas como ativos ou propriedades para fins fiscais, o que significa que quaisquer ganhos ou perdas provenientes de transações criptográficas são tributáveis.

- Trocar ativos criptográficos por moeda fiduciária, usar criptografia para comprar bens ou serviços e receber ativos digitais como renda são exemplos comuns de eventos criptográficos tributáveis.

- Alguns eventos de criptomoeda não tributáveis incluem presentes, doações, transferências entre carteiras pessoais e HODLing.

- A não declaração de impostos criptográficos pode resultar em consequências graves, incluindo impostos atrasados, penalidades e até acusações criminais.

Os princípios básicos dos impostos criptográficos

É necessário pagar impostos sobre criptomoedas como Bitcoin, Ethereum e Solana? Estas moedas digitais estão sujeitas a tributação de duas formas:

E aí, pessoal! Prontos para embarcar na viagem maluca das notícias de cripto? No nosso canal do Telegram, vamos explorar o mundo das criptomoedas com leveza e bom humor. É como um papo de bar sobre Bitcoin, só que sem a ressaca no dia seguinte! 😄 Junte-se a nós agora e vamos desvendar esse universo juntos! 💸🚀

☞ Junte-se ao Telegram

- mais-valias fiscais

- imposto de Renda

Em termos simples, cada nação lida com a tributação das criptomoedas de forma diferente. No entanto, uma prática generalizada é considerar as criptomoedas como ativos ou propriedades para fins fiscais. Consequentemente, qualquer rendimento derivado da sua venda ou comércio, incluindo lucros e perdas, está sujeito a tributação.

Mais-valias fiscais

Quanto você paga de imposto sobre seus ganhos?

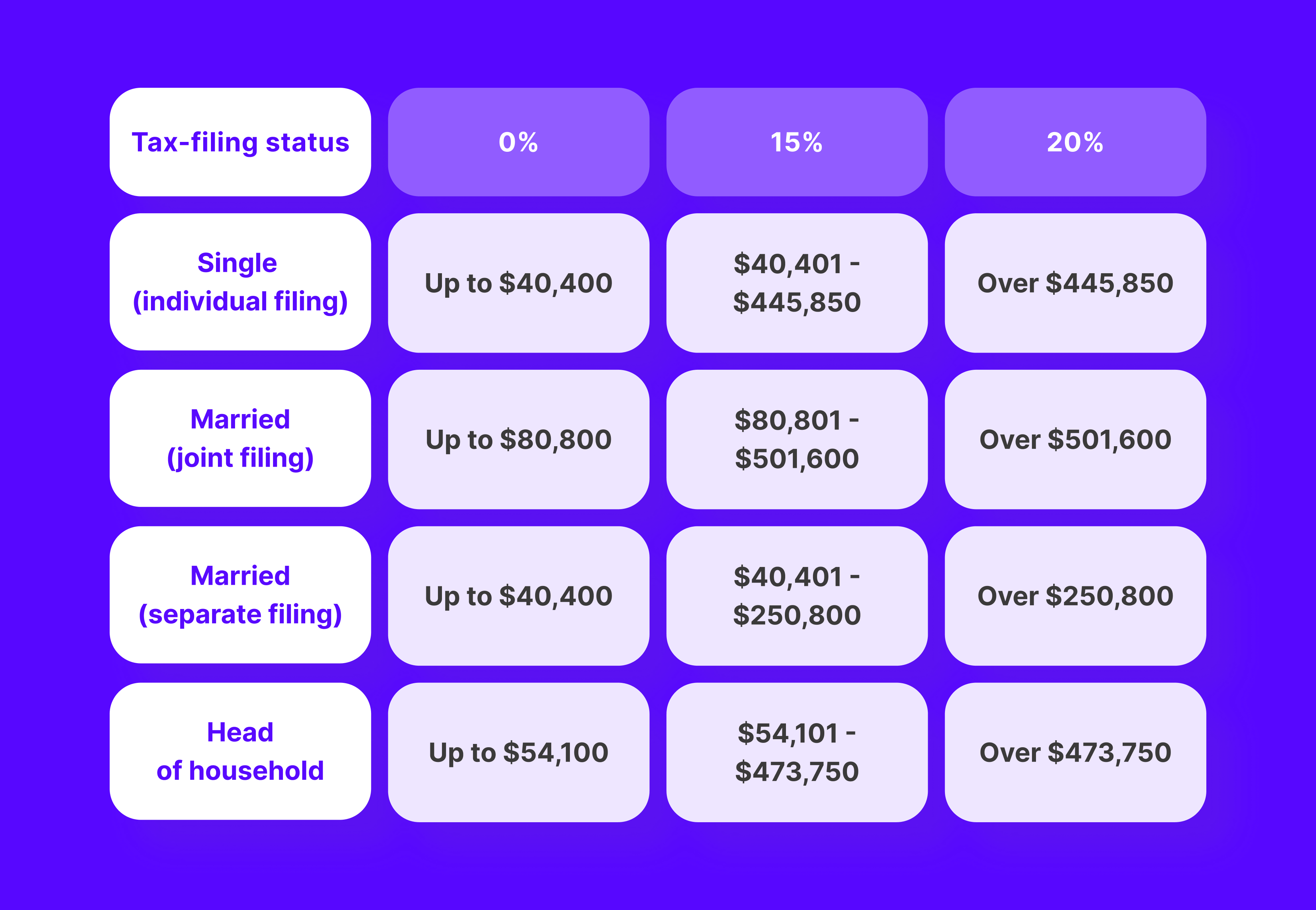

A maioria dos países adota o método de imposto sobre ganhos de capital para impor impostos sobre criptomoedas. Sob este sistema, as pessoas são obrigadas a incluir seus ganhos criptográficos em suas declarações fiscais e pagar impostos a uma taxa específica. A percentagem de imposto para ganhos de curto prazo (menos de um ano) é normalmente superior à dos ganhos de longo prazo (mais de um ano).

Nos Estados Unidos, o IRS classifica as criptomoedas como propriedade para tributar ganhos de capital. As taxas de imposto para ganhos de curto prazo estão entre 10% e 37%, enquanto os ganhos de longo prazo ficam na faixa de 0% a 20% com base no seu nível de renda.

No Reino Unido, tal como noutros países, o HM Revenue & Customs (HMRC) considera as criptomoedas como uma forma de propriedade. Portanto, quando os indivíduos vendem ou trocam as suas moedas digitais, tornam-se sujeitos ao imposto sobre ganhos de capital. A alíquota do imposto pode variar de 10% a 20%, com base no nível geral de renda.

Imposto de Renda

As pessoas também podem ter que pagar imposto de renda sobre seus ganhos com criptomoedas. Isso normalmente se aplica quando alguém recebe criptografia rotineiramente por meio de mineração, piquetagem ou prestação de serviços. A taxa de imposto depende da renda geral e pode variar de uma nação para outra.

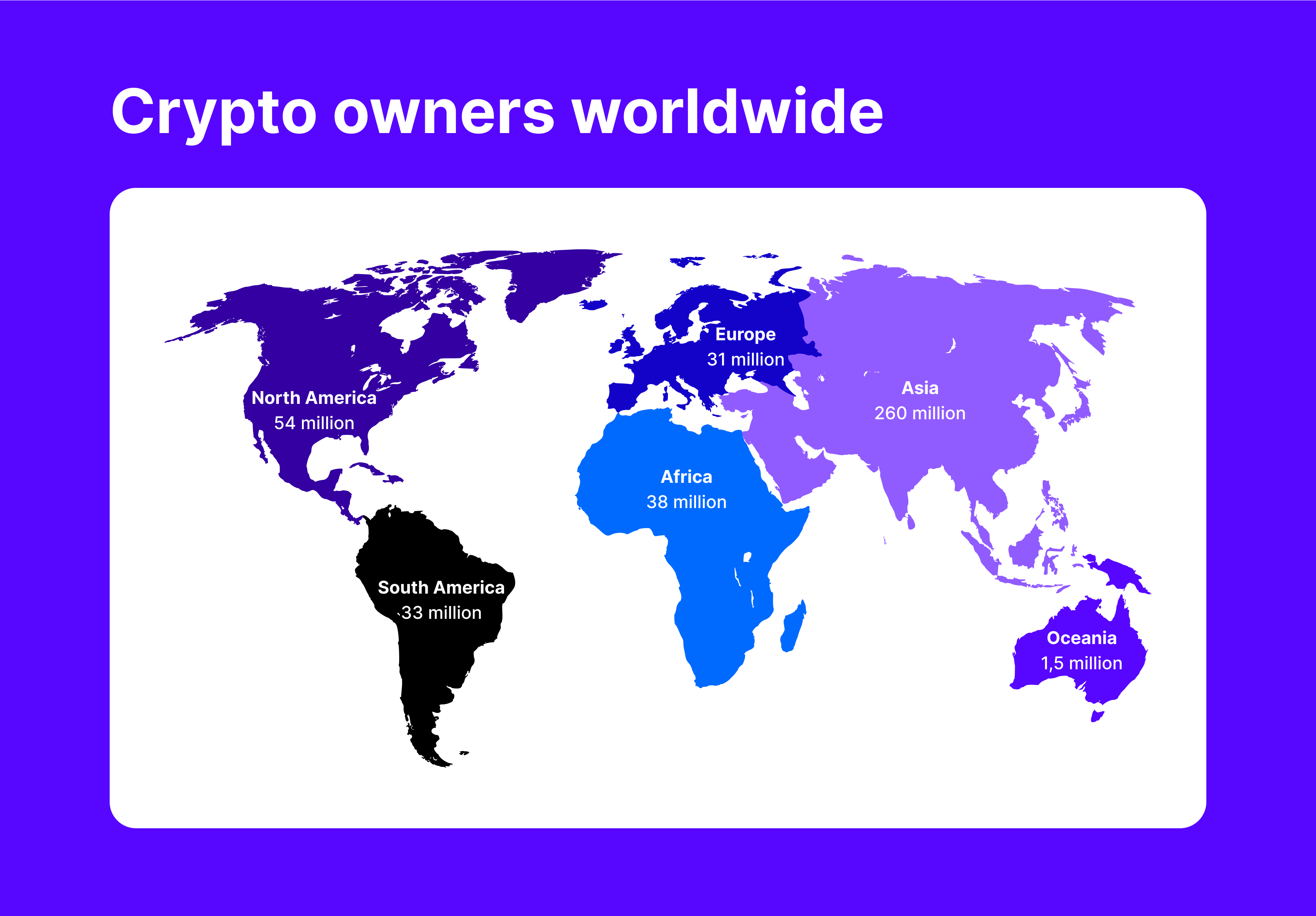

Impostos criptográficos em todo o mundo

Em termos mais simples, diferentes nações impõem vários graus de tributação às criptomoedas. Muitas economias avançadas estabeleceram algum tipo de sistema fiscal para estes ativos digitais.

Nestes países, incluindo Austrália, Irlanda, França e Japão, as pessoas podem usar criptomoedas como métodos válidos para fazer transações. No entanto, é essencial que os indivíduos declarem seus ganhos em criptomoedas ao preencherem suas declarações fiscais.

Em vez disso, certos países em desenvolvimento tomaram medidas fortes contra o uso de criptomoedas, tais como proibições definitivas ou limitações estritas. É crucial que os indivíduos que considerem quaisquer ações relacionadas à criptografia nesses locais investiguem primeiro minuciosamente as estruturas legais locais.

Fato rápido

Aproximadamente 99,47% dos utilizadores de criptomoedas em todo o mundo não declaram impostos sobre as suas transações, revelando um problema significativo de incumprimento e destacando a importância de aumentar a compreensão pública e a implementação rigorosa das leis fiscais criptográficas.

Eventos tributáveis em criptomoeda

Qualquer interação ou ocorrência com criptomoedas que desencadeie responsabilidade fiscal é referida como fato tributável. Exemplos de tais eventos são adquirir, alienar, trocar ou obter criptografia em troca de produtos ou serviços.

Em muitos países, as regras fiscais para estas transações tributáveis de criptomoedas são semelhantes às da venda de imóveis: o lucro ou prejuízo é determinado calculando a diferença entre o custo de aquisição original e o preço pelo qual foi vendido.

Observação: Sempre consulte um contador sobre suas circunstâncias fiscais, pois as regulamentações podem variar dependendo de sua localização.

Vamos dar uma olhada nos casos de eventos tributáveis em criptomoedas nos EUA.

Esses eventos específicos são tributáveis como ganhos de capital:

Vendendo criptografia por moeda Fiat

A venda de criptomoedas por dinheiro tradicional, como dólares americanos, é a situação mais frequente em que os investidores em criptografia incorrem em impostos. Quaisquer lucros obtidos durante essas transações são tributáveis.

Se você gastou US$ 50.000 para adquirir 1 Bitcoin e depois o vendeu por US$ 55.000, terá obtido um lucro de US$ 5.000, que é lucro tributável.

O imposto que você paga sobre os lucros da venda de criptomoedas depende do seu nível de ganhos e de quanto tempo você manteve o ativo digital antes de vendê-lo.

Discutido anteriormente, a duração da propriedade de ativos criptográficos impacta a tributação. Um período de detenção inferior a um ano resulta em ganhos de curto prazo, tributados à taxa normal de imposto de renda. Por outro lado, se você o detém há mais de um ano, esses ganhos são categorizados como ganhos de capital de longo prazo e estão sujeitos a uma taxa de imposto reduzida.

Trocando uma criptomoeda por outra

Negociar uma criptomoeda por outra, como trocar Bitcoin por Solana, ainda é considerado um evento tributável, mesmo que você não a esteja convertendo em moeda fiduciária. A diferença entre o que você pagou pela criptografia inicial e seu valor de mercado atual estará sujeita a impostos sobre ganhos de capital.

Usando criptografia para comprar bens e serviços

A compra de bens ou serviços com criptomoeda pode parecer um negócio rotineiro, mas o IRS vê isso como uma ocasião tributável. Isto é comparável à troca de criptomoeda por dinheiro tradicional e pode exigir a comunicação de quaisquer lucros derivados do negócio.

Esses eventos são tributáveis como ganhos de capital como renda:

Recebendo criptomoeda como receita

Quando você é pago em criptomoeda pelos serviços que presta, precisará reportá-lo como parte de sua renda tributável. Isto se aplica quer o pagamento venha de um empregador ou como remuneração por trabalho freelance. O valor estará sujeito à sua respectiva faixa de imposto de renda.

Mineração de criptomoeda

A verificação de transações no blockchain de uma criptomoeda usando o poder do seu computador é conhecida como mineração, e você pode ganhar novas moedas como recompensa por seus esforços. Essas recompensas contam como receita que precisa ser informada em seus impostos. O valor das moedas extraídas no momento da sua aquisição estabelecerá o valor do lucro tributável.

Recompensas de aposta

Parafraseando: Ganhar criptografia por meio de staking é um método alternativo, o que significa manter uma quantia específica de criptomoeda em sua carteira por um prazo definido para ganhar recompensas. Este processo tem semelhanças com a mineração, e o valor das recompensas no dia em que foram recebidas estabelecerá a obrigação fiscal.

Recebendo criptografia de Hard Forks

Se uma criptomoeda passar por um hard fork que leve à criação de uma nova moeda, quaisquer moedas obtidas neste processo serão vistas como rendimento tributável. A responsabilidade fiscal é determinada pelo valor justo de mercado das novas moedas quando elas se tornaram acessíveis a você.

Recebendo Airdrops

Empresas ou projetos distribuem criptomoedas gratuitamente diretamente aos usuários em um evento chamado airdrop. A criptografia recebida é considerada lucro tributável e deve ser declarada em sua declaração fiscal com o valor de mercado no momento em que você a recebeu.

Outros incentivos e recompensas

Além das ocorrências listadas, existem inúmeros métodos alternativos para adquirir ou obter criptomoedas. Por exemplo, você pode ser recompensado participando de iniciativas educacionais ou receber incentivos por trazer novos amigos para ingressar em uma plataforma de negociação de criptomoedas.

Eventos não tributáveis em criptomoeda

As transações de criptomoeda que não geram imposto de renda ou imposto sobre ganhos de capital são chamadas de eventos não tributáveis. Tais atividades podem envolver doar criptomoedas como presentes, fazer doações de caridade com elas ou transferir criptomoedas entre suas próprias carteiras digitais.

Doações em criptomoedas com valor inferior a um valor especificado, de acordo com as regulamentações fiscais do seu país, geralmente não geram impostos. Da mesma forma, certas doações de caridade feitas com criptomoedas podem estar isentas de impostos com base na organização receptora e na finalidade da doação.

Vamos dar uma olhada mais de perto nesses eventos não tributáveis:

Presentes em criptografia

Nos Estados Unidos, dar criptomoedas como presentes até um valor anual de até US$ 18.000 por destinatário geralmente não está sujeito a impostos sobre doações de acordo com os regulamentos do IRS, em vigor em 2024.

A transferência de criptomoedas diretamente para outra pessoa por motivos que não sejam a compra de bens ou a prestação de serviços pode ser considerada um presente. Nessas situações, é essencial registrar os detalhes da transação, incluindo o valor e a data, para possíveis fins de declaração fiscal.

Doações em criptomoeda

Dar criptomoedas diretamente a uma instituição de caridade ou organização sem fins lucrativos legítima e isenta de impostos pode permitir que você reivindique uma dedução fiscal de caridade. Isso pode ser financeiramente benéfico à medida que você reduz suas obrigações fiscais, ao mesmo tempo em que causa um impacto positivo em uma causa nobre.

Tenha em mente que nem todas as organizações ou pessoas são elegíveis para o status de isenção fiscal quando se trata de doações em criptomoedas. Portanto, é essencial verificar previamente com a Receita Federal (IRS) para confirmar a elegibilidade do destinatário para deduções fiscais.

Transferências entre carteiras pessoais

A transação de criptomoedas entre suas próprias carteiras ou contas não gera responsabilidade fiscal. O custo inicial e a data de compra permanecem inalterados, isentando-o de impostos.

HODLing

Possuir criptomoeda em si não gera impostos. Os impostos só entram em vigor quando você vende sua criptografia ou se envolve em outras ações tributáveis, como staking.

Como você calcula e preenche um relatório sobre seus impostos sobre criptomoedas?

Determinar seus impostos sobre criptomoedas significa calcular seu lucro ou perda com a compra e venda de criptomoedas. Um método simples para isso é o seguinte:

Valor Justo de Mercado (preço de venda) – Base de Custo (preço de compra) = Ganho/Perda de Capital.

Se o valor atual de um ativo for superior ao que você pagou originalmente por ele, então você realizou um ganho de capital. Por outro lado, se o valor do ativo for inferior ao seu custo inicial, você sofreu uma perda de capital.

O imposto que você paga sobre seus lucros ou perdas com criptomoedas depende de há quanto tempo você a possui: se for uma participação de curto prazo, aplicam-se impostos sobre ganhos de capital de curto prazo; para ativos de longo prazo, é considerado um ganho de longo prazo e está sujeito a diferentes alíquotas de imposto.

Exemplo de cálculo:

Se você tivesse comprado 0,5 Bitcoins por US$ 40.000 no dia de Ano Novo e depois os vendido por US$ 45.000 em 1º de maio, o lucro dessa transação seria de US$ 5.000. Devido ao facto de o seu período de detenção ser inferior a um ano, estes ganhos são classificados como de curto prazo e sujeitos a tributação à sua taxa normal de imposto sobre o rendimento.

Se você tivesse comprado 0,5 Bitcoins por US$ 40.000 no dia de Ano Novo e depois os vendido por US$ 60.000 no mês de fevereiro seguinte, seu ganho de capital seria de US$ 20.000. Dado que você possuía o BTC há mais de um ano antes de vendê-lo, esse lucro é classificado como ganho de longo prazo e está sujeito a uma alíquota de imposto mais baixa.

Quais informações você precisa para calcular impostos criptográficos?

Para calcular com precisão seus impostos criptográficos, você precisa ter as seguintes informações:

- A data e hora de cada transação (incluindo negociações ou swaps).

- A base de custo ou preço de compra de cada criptomoeda.

- O valor justo de mercado ou preço de venda de cada criptomoeda.

- Quaisquer taxas de transação associadas à compra, venda ou negociação de criptomoedas.

A obtenção desses dados pode ser obtida registrando meticulosamente suas transações, empregando a ajuda de programas fiscais de criptomoeda ou buscando orientação de um especialista tributário.

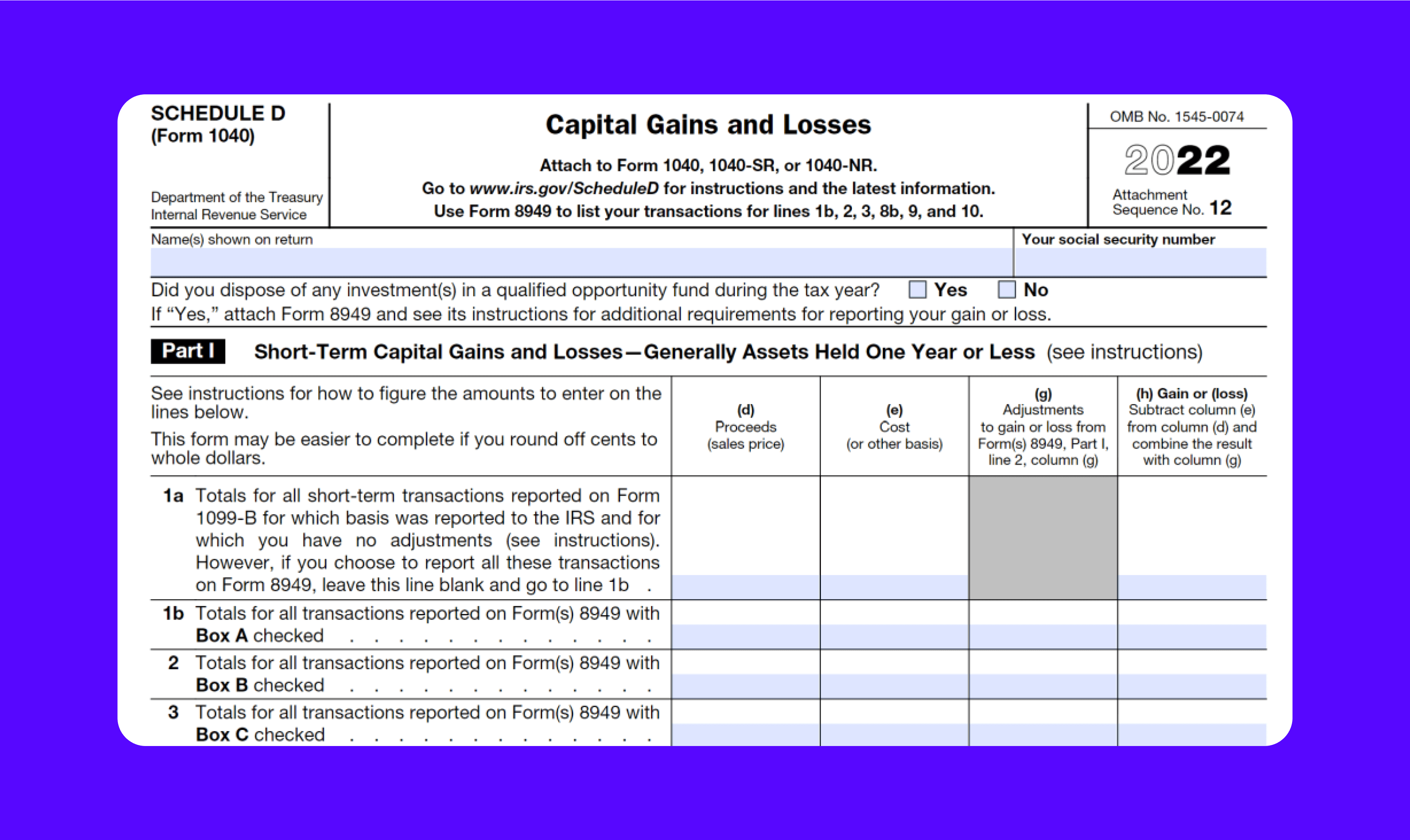

Formulários fiscais de criptomoeda

Nos EUA, ao declarar seu imposto de renda pessoal, você declara impostos criptográficos usando o Formulário 8949 e o Anexo D. Por outro lado, no Reino Unido, você inclui quaisquer lucros ou perdas de moedas digitais na parte do Imposto sobre Ganhos de Capital de sua declaração fiscal.

Dicas para relatórios fiscais criptográficos precisos

- Mantenha um registro detalhado de todas as transações de criptomoedas.

- Use um software fiscal de criptomoeda ou trabalhe com um profissional tributário para garantir a precisão.

- Esteja ciente de quaisquer alterações nas leis tributárias relacionadas à criptomoeda.

- Relate todas as transações, mesmo as pequenas, para evitar possíveis penalidades.

O que acontece se você não relatar seus impostos criptográficos?

Negligenciar a apresentação de relatórios fiscais criptográficos pode levar a penalidades significativas, assim como desconsiderar obrigações fiscais para outras receitas. Nos Estados Unidos, o Internal Revenue Service (IRS) e no Reino Unido, o Her Majesty’s Revenue and Customs (HMRC) têm o poder de examinar minuciosamente indivíduos sob suspeita de evasão de impostos criptográficos através de auditorias.

Se alguém não declarar seus impostos sobre criptomoedas, poderá ter que pagar impostos vencidos, juros adicionais e multas. As repercussões específicas dependem, em primeiro lugar, do motivo pelo qual não reportaram.

Se alguém cometer um erro involuntário nos seus impostos ou não tiver a certeza das suas obrigações fiscais, poderá enfrentar sanções menos severas em comparação com aqueles que deliberadamente tentam evitar o pagamento de impostos. A evasão fiscal intencional é um crime que acarreta consequências significativas, como multas pesadas que chegam a US$ 250 mil e prisão por um período máximo de cinco anos nos Estados Unidos.

Conclusão

Navegar pelos impostos relacionados às criptomoedas pode ser complicado, mas essencial para participar nesta economia digital. Independentemente de você ser um investidor ocasional, um comerciante de criptografia dedicado ou proprietário de uma pequena empresa, é crucial que você se familiarize com suas responsabilidades fiscais.

No mundo em constante mudança das criptomoedas, os impostos também estão sujeitos a desenvolvimento. Manter-se informado sobre suas responsabilidades fiscais e tomar as medidas adequadas pode melhorar muito sua experiência com criptografia.

Isenção de responsabilidade: as informações contidas neste artigo são apenas para fins informativos e não devem ser consideradas conselhos financeiros ou fiscais. Sempre consulte um profissional tributário qualificado para entender suas circunstâncias fiscais específicas.

Perguntas frequentes

O envio de criptografia para outra carteira é tributável?

A transferência de criptomoedas entre carteiras não gera impostos porque não implica a venda ou troca da moeda digital. Você permanece no controle do seu ativo durante o processo de transferência.

As grandes exchanges de criptomoedas reportam às autoridades fiscais?

Certamente, a maioria das plataformas de negociação de criptomoedas proeminentes baseadas nos EUA são obrigadas a partilhar dados de transações específicas com autoridades fiscais, como o Internal Revenue Service (IRS). Para ilustrar, bolsas como Binance e Coinbase são obrigadas a divulgar as transações de seus clientes.

Qual é a melhor maneira de evitar impostos sobre criptomoedas?

Apesar do seu desejo de contornar os impostos sobre suas transações de criptomoeda, é importante observar que quaisquer lucros obtidos através do uso, comércio ou venda de ativos digitais são tributáveis sob o imposto sobre ganhos de capital.

Quais países são os melhores para o tratamento fiscal de criptomoedas?

Em vários lugares ao redor do mundo, os investidores em criptomoedas se beneficiaram de regulamentações fiscais brandas. Exemplos notáveis são El Salvador, Singapura, Bielorrússia e Portugal.

- WIF PREVISÃO. WIF criptomoeda

- Civil morto no ataque ucraniano a Donetsk – Governador (vídeos)

- BCH PREVISÃO. BCH criptomoeda

- PONKE PREVISÃO. PONKE criptomoeda

- Como usar o Uniswap para trocar tokens e muito mais (passo a passo para iniciantes)

- Lavrov compara os nazistas ucranianos com o terceiro Reich

- XRP PREVISÃO. XRP criptomoeda

- Guia passo a passo de como sair do Metamask

- ZKJ PREVISÃO. ZKJ criptomoeda

- Principais CPUs para mineração de criptomoeda em 2024

2024-04-11 15:18